Crypto-Währungen

Beispiele von Crypto-Währungen sind wie erwähnt Bitcoin oder Dash, LiteCoin, Bitcoin Cash und viele mehr. Crypto-Währungen laufen üblicherweise auf einem dezentralen Peer-to-Peer Netzwerk, einer Blockchain, d.h. es gibt keine Finanzvermittler, Mittelsleute, keine involvierten Zentralbanken. Dadurch und weil sie nicht durch Fiatgeld oder einen Rohstoff unterlegt sind, sind sie auch meist volatil und hoch spekulativ. Die Crypto-Coins können nicht zweimal ausgegeben oder kopiert werden, sind eher pseudonym als anonym, und der Nutzer hält diese üblicherweise selbst, ist also alleine dafür verantwortlich, dass sie nicht verloren gehen.

Stablecoins

Von Crypto-Währungen unterscheiden sich Stablecoins, wie der USD Coin, Diem vom Facebook Konsortium oder der Tether, durch die Koppelung an einen Korb von Fiatwährungen oder an Rohstoffe, wie Edel- oder Industriemetalle. Sie können dadurch stabil gehalten werden. Das heisst 1 Coin hat einen stabilen Wert, meist 1 US-Dollar.

Dabei sind Stablecoins oft ebenfalls auf einer Blockchain aufgesetzt – USDC auf der Ethereum Blockchain, Tether auf der Bitcoin Blockchain – das muss aber nicht zwingend so sein, wie der vom Facebook Konsortium initiierte und nicht dezentralisierte Diem (urspr. Libra) zeigt.

Die beiden vorgenannten sind direkt an Dollars gekoppelt, welche die für den Stablecoin verantwortlichen Organisationen in Safes zu speichern versprechen. Für Diem/Libra, welche noch nicht live sind, war ursprünglich eine Kopplung an einen gemischten Korb an Fiatwährungen geplant. Heute geht man aber von einer Kopplung an individuelle Währungen aus. Mit anderen Worten, es könnte dannzumal zum Beispiel einen Euro-Diem oder einen USD-Diem geben.

Central Bank Digital Currency aka CBDC

Ein ganz anderes Biest ist der CBDC. Aufgeschreckt durch die Diem/Libra Initiative von Facebook & Co haben die Zentralbanken in den letzten Jahren verstärkt Energie in eigene digitale Zentralbankwährungen gesteckt. Beispiele von fortgeschrittenen, teilweise bereits ausgerollten CBDCs sind der Bahamische Sand Dollar, der Kambodianische Bakong, der Eastern Caribbean DCash oder China’s Digital Yuan. Die EZB hat Mitte 2021 eine zweijährige Design-Phase beschlossen, die US Fed zwei Prototypen lanciert und die Schweizerische Nationalbank betreibt gerade einen Piloten zum grenzüberschreitenden Zahlungsverkehr mit Frankreich.

Ein breiter Launch von CBDCs liegt allerdings wohl eher 5+ Jahre in der Zukunft.

Aber warum überhaupt CBDCs? Einerseits begegnen die Zentralbanken mit CBDCs dem fallenden Bargeldgebrauch, andererseits sind sie bemüht, ihre Verantwortung für die offizielle digitale Währung im Land zu beanspruchen und zu behaupten.

Und da damit ein breiter Aufgabenbereich der Zentralbank tangiert ist, teilt man unterdessen CBDCs in zwei Unterkategorien. Auf der einen Seite die «Wholesale CBDC», welche die vermehrte Digitalisierung und Fragmentisierung – Fachworte Tokenisierung – von Assets, also Objekten, Waren, Rechten aufnimmt. Diese tokenisierten Assets können am effizientesten mit tokenisiertem Geld gehandelt werden. Es geht also um Geldflüsse zwischen Firmen und Banken. Und auf der anderen Seite die «Retail CBDC», welche den Ersatz des Bargelds adressiert und der Zentralbank erlauben soll, ihre Geldpolitik durch ein digitales Zentralbankgeld zu unterstützen. Digitales Geld also, das der Privatbürger zukünftig nutzen soll.

Wem nützen digitale Währungen etwas?

Das hängt natürlich stark von der jeweiligen Währung ab. Crypto-Währungen sind heute hauptsächlich Anlage- und Spekulationsobjekte, wie ihre Gegenspieler Gold oder Edelmetalle in der realen Welt. Stablecoins wiederum kommen oft als Übergangswährung von Crypto- auf Fiatwährungen zum Einsatz. Das heisst, wenn Mastercard oder Visa heute Kartentransaktionen in Bitcoin erlauben, dann wird beim Einkauf der Betrag in Bitcoin sofort in eine Stablecoin-Währung transformiert und dann später in die entsprechende Fiatwährung des Händlers gewandelt. So erfährt der Händler keine Kursverluste bei einem schwankenden Bitcoin-Kurs.

Und bei «Wholesale-CBDCs», geht es um den Geldtransfer von Geschäftsbanken, auch im Crossborder Bereich, während Retail-CBDCs, wie gesagt, das rückläufige Bargeld mit einer ähnlichen digitalen Alternative für den Bürger zu ersetzen versucht.

Sollten sich auch "normale" Konsument:innen für digitale Währungen interessieren?

Unbedingt! Und sie tun’s auch schon. Beispielsweise haben meines Wissens Crypto-Währungen in der Pandemie einen Aufschwung erfahren. Und in Entwicklungsländern mit inflationärer Landeswährung sind sie schon etwas länger Geldaufbewahrungs- und Investitionsvehikel – sogar für die sogenannten «Under- oder Unbanked Population».

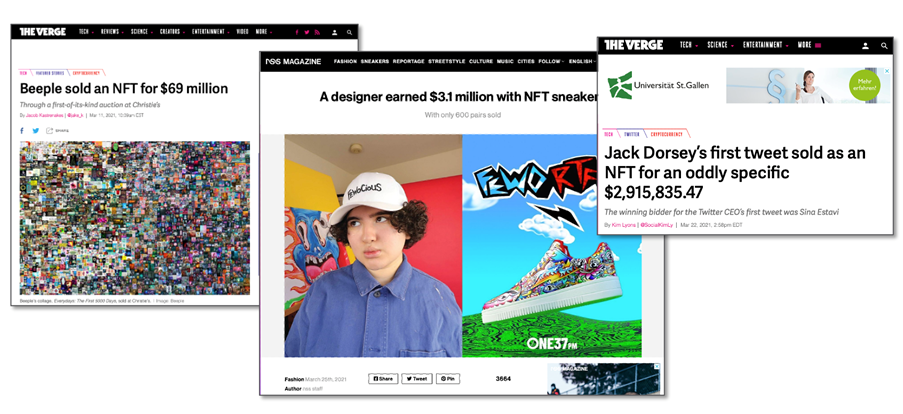

Auch kommen sie, zusammen mit den Stablecoins, bei den gehypten NFT (non-fungible Tokens) zum Einsatz.

Und Retail CBDCs werden irgendwann auch interessant für Konsument:innen, da es ja um eine Alternative zum viel geliebten Cash geht.